作者信息:

朱永磊是贝恩公司全球合伙人、大中华区战略业务主席

李舒是贝恩公司全球合伙人、大中华区TMT业务联席主席

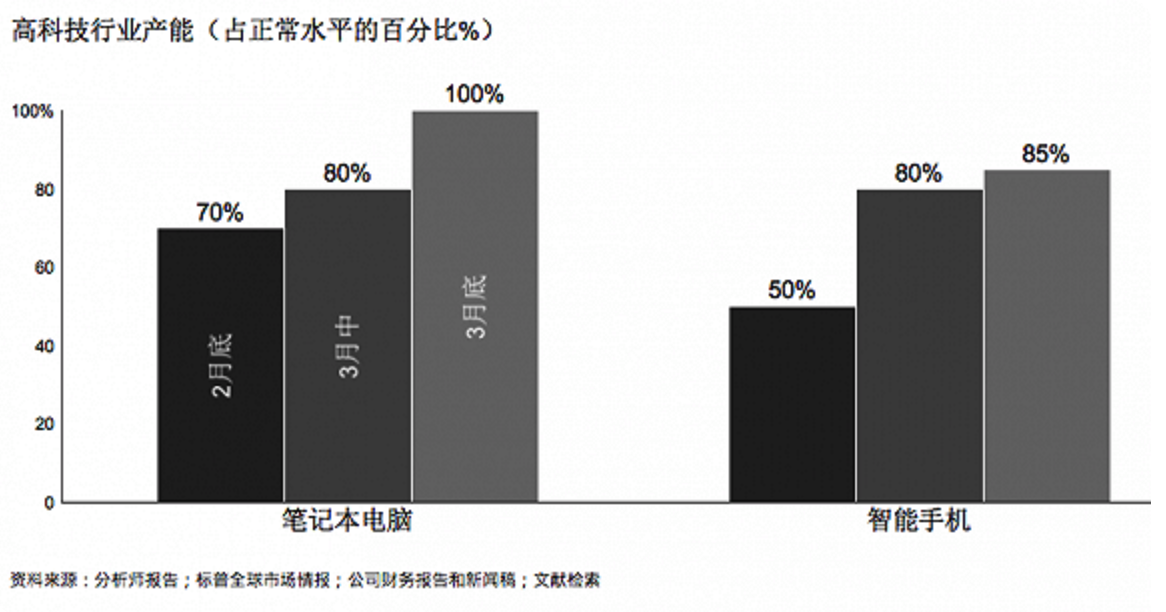

开年至今,新冠疫情对全球高科技行业的供应链造成了剧烈冲击:例如今年2月,全球笔记本电脑和智能手机的整体产量较上年分别下跌了30%和50%(注:2月主要是中国的产能受疫情影响,详见图一),直到3月末才缓慢恢复,这凸显了供应链高度集中带来的风险。

图一 高科技产能受到疫情剧烈影响,但逐步恢复

图一 高科技产能受到疫情剧烈影响,但逐步恢复

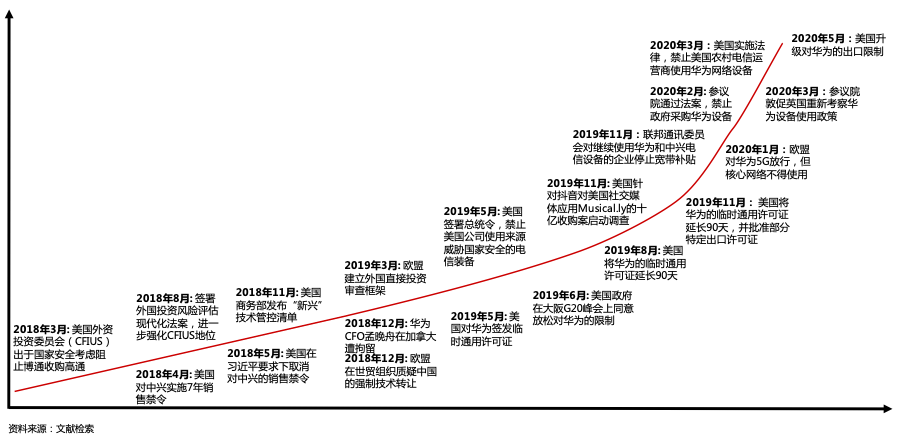

特别地,自2018年,全球地缘政治风险频发,美国与中国之间的贸易战愈演愈烈(图二)。而2020年的新冠病毒疫情以及美国大选的临近,又在某种程度上加深了双方的紧张关系和不信任感。

图二 高科技行业面临的中美贸易事件数量和烈度不断走高

图二 高科技行业面临的中美贸易事件数量和烈度不断走高

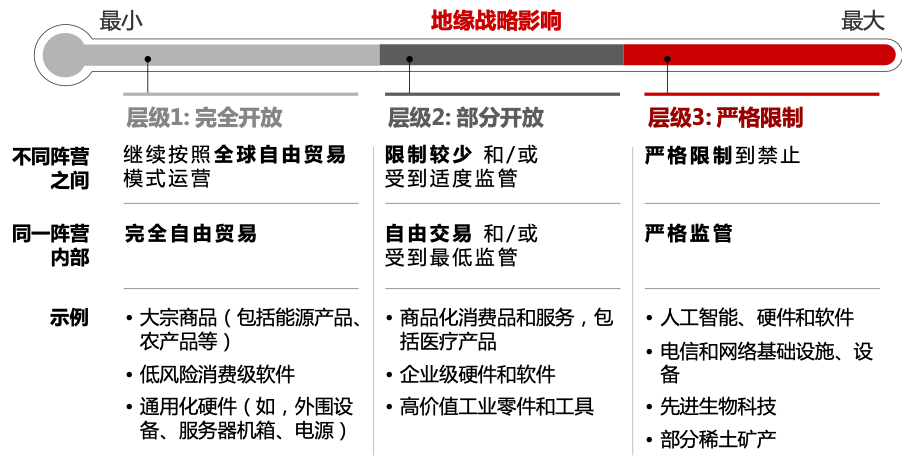

伴随中美冲突进一步发酵,不同产品类型可能会面临不同的地缘政治风险级别,这可能是当前高科技行业供应链面临的最大挑战。我们认为未来可能会划分为三个层级 –——从完全开放的贸易品类,比如低风险的消费级软件、通用化硬件(如机箱、电源);到部分受限的品类如企业级硬件和软件;到严格受限的产品品类,其中包括高尖端的半导体元器件、电信网络的核心设施、先进生物科技等(图三)。

图三 在地缘政治影响下,不同产品类别面临不同的风险等级

图三 在地缘政治影响下,不同产品类别面临不同的风险等级

回顾过去十年,跨国高科技企业越来越深刻地感受到其供应链面临的两大风险:

1.地域集中度风险

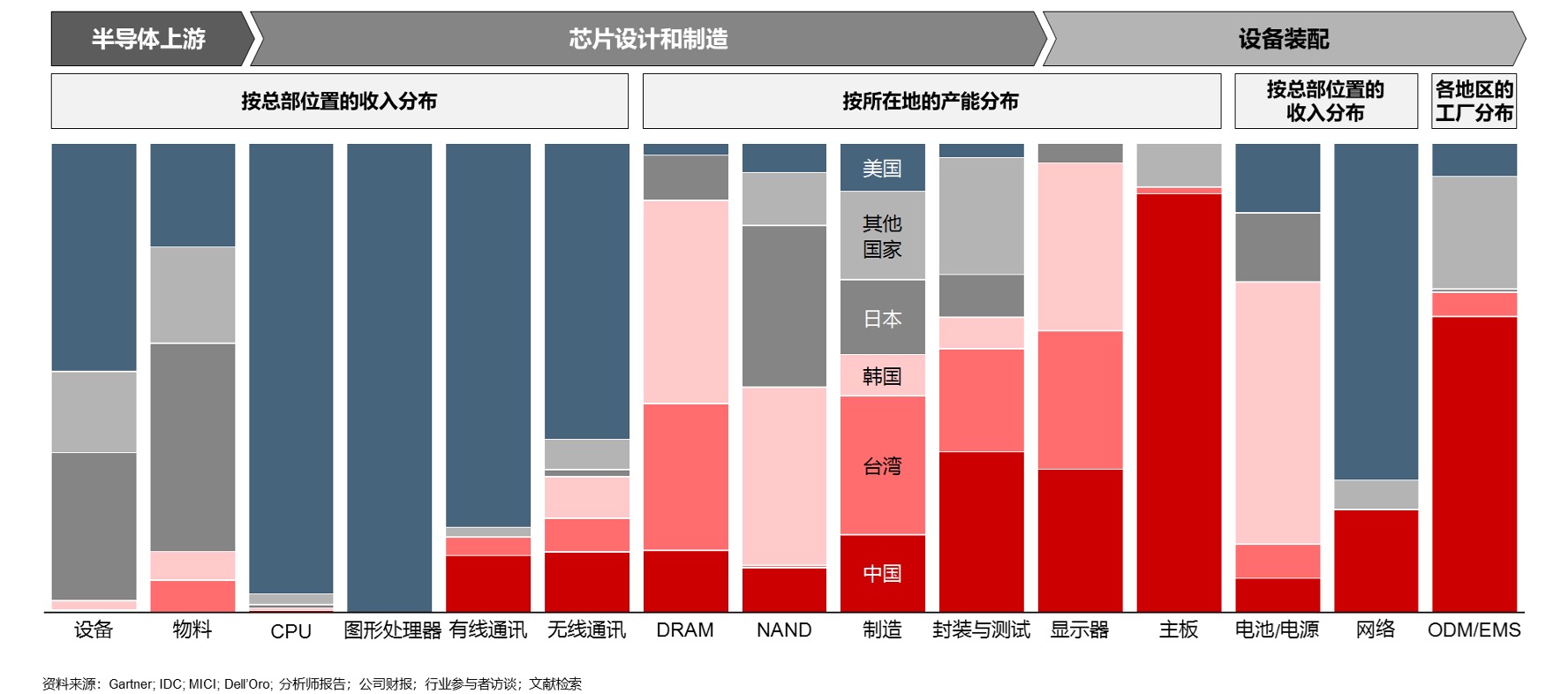

如今,高科技行业的硬件供应链主要集中于中国大陆、中国台湾、韩国、日本、美国五个国家和地区。如此高的集中度使得多个高科技产业直接暴露在地区的自然灾害及全球地缘政治的风险下。

不仅如此,高科技行业供应链的供应商格局高度集中,多数细分部门的前三大企业占据50%以上份额(图四)。在中央处理器(CPU)领域,英特尔和AMD两家把持了97%的份额;DRAM领域,三星、SK海力士、美光三家的份额超过9成;有线通信芯片领域, 博通、英特尔、海思三家的份额也接近7成。

图四 半导体上下游各产业之地域集中度示意

图四 半导体上下游各产业之地域集中度示意

2.对供应链的可视度风险

基于高科技行业供应链的复杂性,企业常常对特定地区或者供应商有着极深的依赖性。然而,大多数高科技企业对于他们的供应商网络所面临的风险认知有限。如我们访谈的一位关键OEM的供应链总监表示:“多数OEM厂商对其供应链的可见度只能到达他们的第一级供应商或者至多是第二级最关键的那些物料供应商,而对更前端的供应链状况一无所知。在新冠疫情这样的灾难下,企业不知道其他供应环节暴露在怎样的风险下,就会产生严重的供应问题。”

在这个环节,表现相对比较突出的是全球领先的汽车厂商如丰田、通用汽车等。在2011年的日本地震和海啸后,上述汽车厂商已经开始建立对其多级供应链的端到端可视体系。这一举措大大增加了其供应链的韧性。

对中国的警示

在过去的30年中,高科技企业对于中国制造的依赖度不断加深,中国在多个产业领域已经是世界最重要的高科技制造基地。哈佛商学院的史兆威教授(Willy Shih)表示,“拥有庞大的国内市场开展实验并进行销售是中国厂商的一项巨大优势。”

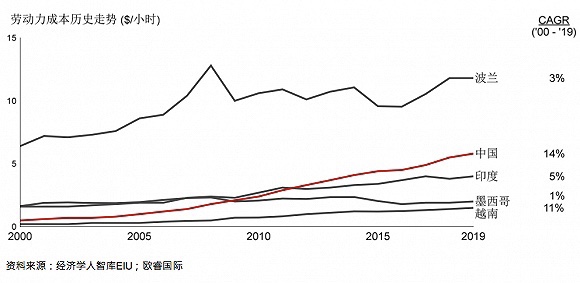

然而,在高科技领域中国拥有的制造业优势正在逐步减少。除了前述的自然灾害及地缘政治(贸易战)所带来的供应链过于集中的风险之外,值得注意的是,中国劳动力成本持续走高(图五),每年增幅达到惊人的14%!

图五 中国劳动力成本持续走高

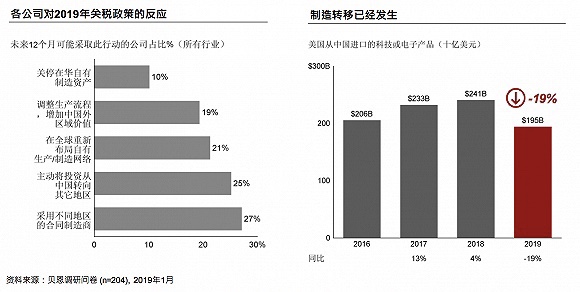

基于前述背景,实际上,在新冠疫情爆发前,许多高科技企业已经着手降低对中国的供应链依赖程度(图六)。去年(2019年)初贝恩公司对全球超过200家跨国公司调研发现,已经有超过两成的厂家表示将重新思考其供应链布局,如采用不同地区的合同制造商、主动将投资从中国转向其它地区、在全球重新布局自有生产/制造网络、调整生产流程从而增加中国外区域价值等举措。上述一系列措施导致当年美国从中国进口的科技或电子产品的金额同比下降19%,是自2016年以来首次下跌。

图六 高科技企业试图降低供应链的对华依赖度

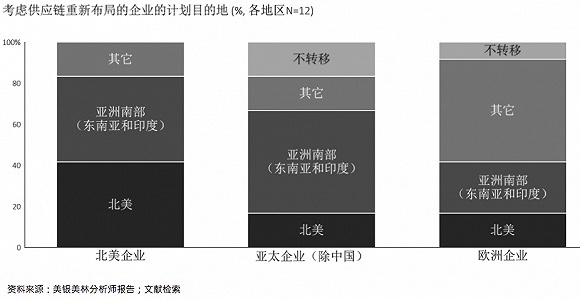

而当前的新冠疫情,更准确地说是起到了“催化剂”作用,进一步刺激了高科技企业加速重新布局其在全球范围内的供应链的思考(图七)。

图七 新冠疫情刺激高科技企业加速思考供应链布局

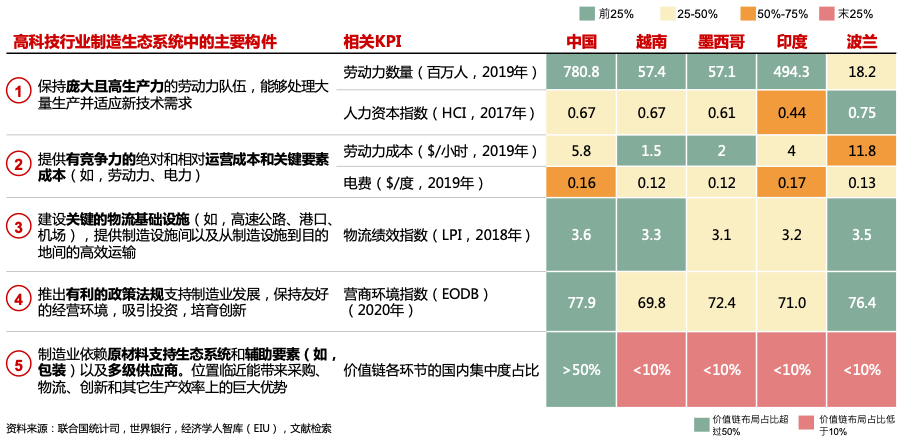

值得注意的是,虽然其他市场的劳动力成本可能更低,但是企业想要完全复刻中国高科技行业的制造体系难度亦是极大。从下表(图八)中可以看出,中国在多个维度仍然占据优势,特别是其过去30年中所建立起来的多级供应商系统和周边生态体系,这不是在短期之内可以被复制的。

图八 高科技行业制造生态系统中的主要构件及各地区优势比较

高科技企业的应对之道

*以下内容未刊载于界面新闻

面对诸如新冠疫情等自然灾害,以及日益严重的地缘政治风险,提高供应链的韧性变得日益重要。但是在提升供应链韧性的同时,又往往伴随着供应链成本一并增加。因此,高科技企业需要准确拿捏风险管理和供应链韧性之间的平衡。各个企业之间面临的具体问题可能差别非常之大,因此并没有一个适配于各类企业的完全之策。我们认为,企业可以通过回答下列较为简单的“供应链韧性诊断”关键问题,来思考自身的处境,并着手计划未来:

> 本公司所处的产品领域处于怎样的风险等级?我们能否预测危机之下的风险敞口(元部件、物料、劳动力可得性,物流制约因素,需求波动等)?

> 我们的供应链在劳动力、产线和物流设置的灵活度如何?能否比较灵活地增产、减产或重新分配产能?

> 我们是否建立了清晰的客户/产品优先排序框架?是否对于成品库存及终端销售数据有着清晰的把控?

> 我们能否对供应链溯源,特别是对于关键元部件或物料的掌握全球市场的多级前级供应商?

> 关键物料是否做到了双供应商认证(例如:至少有一家国际供应商和一家国内供应商)?

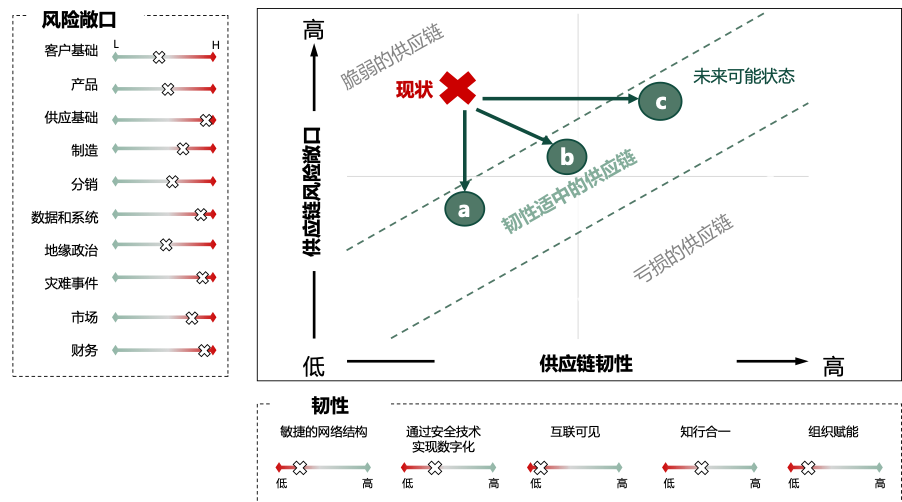

对于自身供应链的风险以及韧性有了较清晰的认知以后,企业就可以开始着手规划未来供应链的理想状态(下图的框架是贝恩帮助企业思考未来数年供应链韧性配置的辅助工具)。同时,企业还应当认真思考如何来增强或者获取未来的供应链布局所需的关键能力。

企业供应链的风险和韧性评价,以及未来供应链韧性规划

企业供应链的风险和韧性评价,以及未来供应链韧性规划

微博

微博 微信

微信